不動産を売ったときにかかる譲渡所得税の計算

不動産を売却し、利益(譲渡所得)が出た場合、譲渡所得税(所得税と復興特別所得税、住民税を合算した税金)納める必要があります。

譲渡所得税は、不動産を売却した翌年の確定申告の時期(2月16日〜3月15日)に確定申告を行い、他の所得とは分けて納税する「申告分離課税」と言われる課税方式です。今回は、その譲渡所得税の計算方法について解説します。

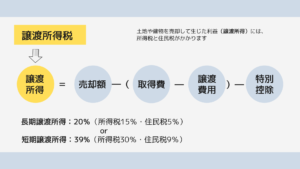

譲渡所得税の計算式

譲渡所得税は、不動産の売却価格から、取得費及び経費、特別控除を差し引いた不動産売却益(譲渡所得)に税率をかけて求めます。式にすると以下のようになります。

計算式の手順を一つ一つ見ていきましょう。

売却価格

売却価格とは、不動産が売れた価格です。もっと細かく言うと、不動産が売れた価格に、決済時に買主様より受け取った「固定資産税・都市計画税の精算金」も含まれます。

取得費

取得費とは、不動産を購入(相続や贈与も含む)したときにかかった費用です。取得費の計算方法は、2パターンあります。この2パターンのうち、金額が大きい方を採用します。

実額による計算

土地建物の購入費用と購入時にかかった経費の合計から、建物の減価償却費を差し引いた金額です。購入時の売買契約書や領収書などが残っており、実際に購入時にかかった費用がわかる場合に使えます。

建物の減価償却費とは、年数の経過とともに減少する建物の価値のことです。購入時の建物と10年経過後の建物の価値は当然変わりますので、この点が考慮されます。

なお、取得費として認められる費用は、以下のようなものがあります。

【取得費となるもの】

登録免許税・不動産取得税・購入時の仲介手数料・境界確定費用・印紙代・建物の解体費など

詳しくは、国税庁のホームページにてご確認いただけます。

国税庁ホームページ:取得費となるもの

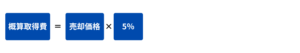

概算取得費による計算

不動産購入時の売買契約書などが残っておらず、実際の取得費が分からない場合に使われます。概算取得費は、不動産の売却価格の5%です。

譲渡費用

譲渡費用とは、不動産を売却するためにかかった費用です。不動産を売却するためにかかった費用ですので、不動産の維持管理のためにかかった費用は含まれません。

【譲渡費用となるもの】

売却時の仲介手数料・印紙代・建物解体費用・境界確定費用・立退料など

あまりない事例かもしれませんが、すでに売買契約済みの物件に、より良い条件で購入してくれる買主が現れ、そちらと売買契約を締結するために、元の買主との契約を違約解除した場合に支払った違約金も譲渡費用として認められます。

国税庁ホームページ:譲渡費用となるもの

【譲渡費用とならないもの】

固定資産税・都市計画税・引越費用・草刈り代・ハウスクリーニング・税理士費用など

譲渡所得とならないものの例を挙げていますが、ケースバイケースのものもあります。ハウスクリーニングやリフォーム、修繕費用などは、原則譲渡費用となりませんが、買主の要望により実施した場合は、認められるケースもあるでしょう。他にも、不動産を売却した場合、確定申告が必要になりますが、その際に税理士に依頼した場合の税理士費用は譲渡費用になりませんが、弁護士費用や不動産コンサル費用は譲渡所得として認められるものもあります。

なお、住所変更登記費用や抵当権抹消登記費用も、原則譲渡費用となりません。抵当権抹消費用は、認められても良いのではないかと個人的には思いますが、過去の判例にて否定されています。

譲渡費用となるもの、ならないものの判断は難しい場合も多々ありますので、可能性がありそうなものに関しては、領収書などを揃えておき、税理士や税務署に相談することが一番良いでしょう。

居住用財産を売った場合の特例

居住用財産を売却した場合、上記の取得費や譲渡費用を差し引いて譲渡益が出たときは、特例を適用し税金の軽減を受けたり、譲渡損が出たときは、、他の所得との通算したり繰越控除の適用を受けたりすることができます。

譲渡益が出た場合

・3,000万円特別控除

・所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

・特定の居住用財産の買換え特例

これらの特例には、適用条件がありますので、しっかり確認をしておきましょう。詳しくは、別の記事で解説しますが、「3000万円の特別控除」については、相続空き家にも適用できるケースがあります。相続空き家に適用される条件は、ハードルが高く売却の時点で適用となるように売り出す必要がありますので、相続された空き家を売却される際は、必ず事前に確認が必要です。

譲渡損が出た場合

・居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

・居住用財産に係る譲渡損失の損益通算及び繰越控除の特例

通常、不動産を売却した場合にかかる譲渡所得税は、分離課税であるため、その損失を他の所得から控除したり、繰越して控除することはできません。しかし、居住用財産を売却した場合は、これらの適用により、損益通算や繰越控除が可能になる場合がありますので、損失が出る場合は、これらを確認しておきましょう。

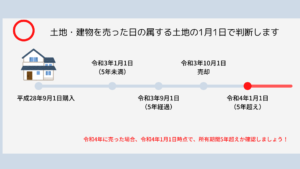

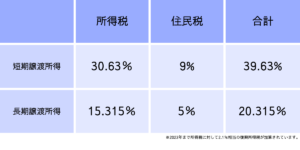

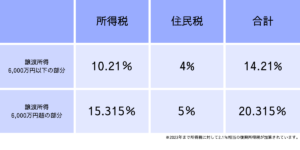

税率

不動産を売却した際の譲渡所得に対する税率は、その不動産の所有期間によって異なります。所有期間の判断は、不動産を売却した年の1月1日時点において、所有期間が5年以下か、5年を超えるかによって判断します。所有期間が5年以下の場合は「短期譲渡所得」、5年を超える場合は「長期譲渡所得」として課税されます。

売却した時点で、5年を超えているかではなく、図の赤の時点(不動産を売却した年の1月1日時点において、所有期間が5年以下か、5年を超えるか)において判断します。

「短期譲渡所得」となるか「長期譲渡所得」となるかによって税率が大きく異なりますので、注意してください。

長期譲渡所得については、10年超所有軽減税率の特例がありますので、税率が上記税率と異なります。

簡単な事例で計算してみましょう

【事例】Aさんは、土地・建物を3,000万円で売却しました。譲渡費用100万円、取得費は1,500万円です。このケースについて、短期譲渡所得の場合と長期譲渡所得の場合、居住用財産であった場合で違いを見ていきましょう。なお、取得費については、建物の減価償却後の金額とします。

このように、売却の時期や特例が適用されるかによって、税額が大きく変わってきます。このことを知っているか、知らないかでは大きな違いが出てきます。特に相続空き家を売却する場合、取得費がわからないことも多く、課税対象となる譲渡所得の金額が大きくなりがちです。そのため、3,000万円控除が適用できるかどうかで、数百万円の税金を納めるか、税金がかからないかという大きな違いが出る場合もあります。

まとめ

不動産の譲渡所得税は、売却時期や売却の条件などによって、大きく変わってきます。

単純に、長期譲渡所得となるまで待って売れば良いというものでもありません。特例の適用に期限があるものもありますので、知らずに売却を先送りしてしまうと多額の税金を納めることになる場合もあります。ご自身で判断が難しいときは、税務署や税理士さんに相談しましょう。

株式会社SMILE HOMEでは、最適な売却時期を不動産のプロとしてアドバイスしたします。

また、税理士のご紹介も行なっておりますので、お気軽にご相談ください。